Un client peut-il refuser de payer une facture ? 🤔

Les factures impayées sont un problème récurrent qui touche aussi bien les entreprises que les particuliers. Elles représentent un défi financier et organisationnel, avec des conséquences potentiellement graves pour toutes les parties impliquées. Un client qui refuse de payer sa facture peut entraîner des perturbations financières, une perte de liquidités, des retards dans les projets et, dans certains cas, la menace de faillite si ce problème devient récurrent. Préventions, factures impayées, procédure de relance, contentieux… on vous dit tout !

Malgré plusieurs relances, cela fait plusieurs semaines que vous attendez le paiement de votre client ? Mais rien n’y fait, le client ne se manifeste pas ? Bienvenue dans le monde impitoyable des créances ! Alors, comment se faire payer une facture ? Que faire face à un refus de payer une facture ?

Le non-paiement de facture est un problème assez récurrent dans la vie d’une entreprise. En moyenne, chaque année en France, 56 milliards d’euros de créances se trouvent impayées et seuls 2 milliards sont récupérées par les professionnels. C’est infime. Une bonne gestion de l’encours client est un enjeu fondamental pour toute entreprise surtout lorsque que l’on sait que 1 faillite sur 4 est causée par des factures impayées !

Et comme nous pensons à vous, nous vous avons concocté une liste de précieux conseils qui vous permettront tout d’abord de vous prévenir contre les impayés, parce que, après tout, l’idéal serait de ne jamais en avoir, n’est-ce pas ? Si cela arrive, pas d’inquiétude, nous verrons aussi comment relancer un client débiteur, et comment assigner un client qui ne paie pas sa facture !

Est-ce qu’un client peut-il refuser de payer ?

Un client peut contester ou refuser de payer une facture s’il estime être victime d’une erreur, d’une malfaçon ou d’un prix abusif. Pour que sa contestation soit recevable, il doit avancer des arguments concrets, comme l’absence d’accord préalable sur le tarif ou une prestation réalisée de manière insatisfaisante.

Dans ce cas, la première étape consiste toujours à privilégier une négociation amiable. En tant qu’entrepreneur, échangez avec votre client par e-mail ou téléphone afin d’identifier clairement le point de désaccord et chercher une solution. Vous pouvez, par exemple, proposer un échéancier de paiement si le prix est jugé trop élevé.

Si aucun compromis n’est trouvé, le différend peut être porté devant les tribunaux. En dernier recours, vous avez également la possibilité de déclencher une procédure de recouvrement pour obtenir le règlement de la facture.

Pour éviter ce type de litige, quelques bonnes pratiques s’imposent :

- Distinguer HT et TTC : précisez toujours le prix final et, en micro-entreprise, indiquez clairement « TVA non applicable » pour éviter toute confusion.

- Faire signer un devis systématiquement : ce document protège juridiquement et permet au client d’accepter vos conditions avant la prestation.

- Demander un acompte : cela engage le client financièrement dès le départ et réduit le risque d’impayé.

Que doit comporter une facture valide ?

Pour qu’une facture soit valide et puisse être exigée, elle doit comporter un certain nombre d’informations obligatoires. Ces éléments varient selon les pays et les régimes fiscaux, mais incluent généralement :

- L’identité du prestataire de services et du débiteur (nom, adresse, numéro d’identification) ;

- La date d’émission de la facture ;

- Un numéro de facture unique ;

- La description précise des prestations ou des biens livrés ;

- Le prix unitaire hors taxe (HT) et toutes les taxes applicables (TVA notamment) ;

- Le montant total TTC ;

- Les conditions de paiement (délai, modalités).

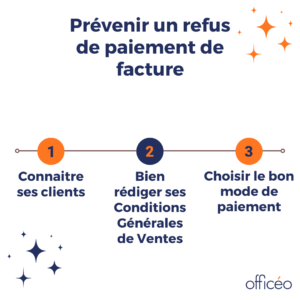

Comment prévenir un refus de paiement ?

Pour éviter les litiges liés au paiement des factures, il est essentiel de :

Connaitre ses clients

Avant de signer un contrat et de débuter une prestation de services, il est essentiel de se renseigner sur la solidité financière de vos clients afin d’éviter tout risque d’impayé. L’évaluation de la solvabilité d’une entreprise repose sur sa capacité à honorer ses dettes. Pour cela, des outils comme le Score de Solvabilité proposé par Infolegale.fr permettent d’analyser la santé financière d’une société en s’appuyant sur des données légales, des bilans, la conjoncture économique ainsi que les antécédents de paiement et contentieux en cours.

D’autres plateformes, telles que Infogreffe, offrent également de précieuses informations sur un futur client, notamment sa forme juridique, son chiffre d’affaires, son indicateur de rentabilité et son flux de trésorerie. Grâce à ces ressources accessibles en ligne, vous pouvez obtenir une vision plus claire de la fiabilité d’une entreprise et prendre vos décisions en toute sérénité.

Bien rédiger ses Conditions Générales de Ventes (CGV)

Un contrat clair et précis est essentiel pour encadrer la prestation de services, définir les délais, le montant et les modalités de paiement. Cependant, pour sécuriser encore davantage vos créances et éviter les impayés, la mise en place de Conditions Générales de Vente (CGV) est une étape clé. Elles permettent d’inclure des clauses indispensables telles que :

- Les conditions générales de vente pour cadrer la relation commerciale.

- Le barème des prix et les éventuelles réductions (rabais, ristournes).

- Les modalités de paiement, incluant les délais et les pénalités de retard.

Les CGV étant souvent sujettes à négociation, les clients doivent les lire et les accepter avant la signature. Un refus peut être un signal d’alerte sur leur fiabilité.

Pour une protection renforcée, certaines clauses spécifiques peuvent être ajoutées :

- Clause de réserve de propriété : le fournisseur reste propriétaire du bien jusqu’au paiement complet, permettant une restitution en cas d’impayé.

- Clause attributive de compétence : fixe à l’avance la juridiction compétente en cas de litige, utile pour les relations à distance ou internationales.

- Clause pénale : prévoit des dommages et intérêts en cas de non-paiement.

- Dépôt de garantie et clause résolutoire : apportent une sécurité supplémentaire en cas de non-respect des engagements.

Ces mesures, intégrées dès le départ, permettent de sécuriser vos transactions et d’anticiper d’éventuels litiges.

Choisir le bon mode de paiement

- Le chèque : moyen de paiement à éviter pour tout mauvais payeur. En effet, celui-ci peut volontairement envoyer le chèque à une mauvaise adresse ou envoyer un chèque non signé pour gagner du temps et des semaines de trésorerie.

- La lettre de change : c’est un moyen efficace de lutter contre les clients qui ne payent pas leurs factures. Elle présente l’avantage du paiement à échéance. cependant, au même titre que le chèque, elle peut revenir impayée même après sa date d’échéance.

- Le virement bancaire SEPA : mode de paiement sûr, rapide et efficace, une fois sur le compte, il y reste ! Le seul inconvénient est qu’il ne permet pas de payer à une date ultérieure.

- Le prélèvement SEPA : initié par le vendeur, il est efficace pour les payeurs réguliers, et évite les retards de paiement si le débiteur a des provisions suffisantes.

Que faire si un professionnel refuse de payer la facture ?

Si votre facture comporte toutes les obligations nécessaires mais le professionnel refuse quand même de payer la facture malgré la prestation effectuée, voici les étapes à suivre pour palier ce problème :

Étape 1 : Relance téléphonique

Arrivé à échéance, si la facture est arrivée à échéance sans paiement, contactez rapidement le client par téléphone pour comprendre la situation, avant de passer à toute action de recouvrement :

Arrivé à échéance, si la facture est arrivée à échéance sans paiement, contactez rapidement le client par téléphone pour comprendre la situation, avant de passer à toute action de recouvrement :

- Exposez les faits avec un ton diplomate mais ferme.

- Expliquez les conséquences de l’impayé pour votre entreprise.

- Écoutez attentivement pour identifier la cause du retard et trouver une solution.

Il peut s’agir d’un simple oubli, de difficultés financières ou d’un problème bancaire. L’objectif est d’apporter une réponse adaptée et de convenir d’un règlement.

Étape 2 : Mail de relance

Si la situation ne s’améliore pas après l’appel, envoyez un mail ou un courrier de relance :

- Rappelez le retard de paiement.

- Mentionnez les indemnités de retard applicables.

- Évitez les relances répétées et passez à l’étape suivante en cas d’inaction.

Habituer un client à attendre plusieurs relances risque d’encourager les retards de paiement !

Étape 3 : Mise en demeure

Si le client ne réagit toujours pas, une mise en demeure de payer doit être envoyée par lettre recommandée avec accusé de réception. Cet avertissement formel a un impact juridique plus important qu’une simple relance et sert de preuve en cas de contentieux. Si le manque de temps ou d’expertise empêche d’envoyer cette mise en demeure, il est possible de faire appel à un service de recouvrement qui prendra en charge les relances et la pression sur le débiteur. Si malgré ces efforts, aucune réponse n’est obtenue, il reste la solution judiciaire.

Si le client ne réagit toujours pas, une mise en demeure de payer doit être envoyée par lettre recommandée avec accusé de réception. Cet avertissement formel a un impact juridique plus important qu’une simple relance et sert de preuve en cas de contentieux. Si le manque de temps ou d’expertise empêche d’envoyer cette mise en demeure, il est possible de faire appel à un service de recouvrement qui prendra en charge les relances et la pression sur le débiteur. Si malgré ces efforts, aucune réponse n’est obtenue, il reste la solution judiciaire.

Étape 4 : La manière forte, l’assignation du client !

Lorsque toutes les tentatives amiables échouent, l’assignation de paiement devient nécessaire. Cette procédure permet de réclamer la somme due devant un tribunal. Faire appel à un avocat est recommandé, bien que cela puisse être un frein pour les petites créances. Une alternative plus simple consiste à déposer une injonction de payer, bien que cette solution devienne contraignante si le débiteur fait opposition ce qui vous forcera à rentrer dans un contentieux judiciaire. Si l’ordonnance est validée par le juge, un huissier pourra procéder à la saisie des biens ou des comptes bancaires du débiteur. Depuis la loi Macron de 2016, une procédure simplifiée permet également de faire appel directement à un huissier pour les créances de moins de 4 000 €, sans passer par un juge.

Lorsque toutes les tentatives amiables échouent, l’assignation de paiement devient nécessaire. Cette procédure permet de réclamer la somme due devant un tribunal. Faire appel à un avocat est recommandé, bien que cela puisse être un frein pour les petites créances. Une alternative plus simple consiste à déposer une injonction de payer, bien que cette solution devienne contraignante si le débiteur fait opposition ce qui vous forcera à rentrer dans un contentieux judiciaire. Si l’ordonnance est validée par le juge, un huissier pourra procéder à la saisie des biens ou des comptes bancaires du débiteur. Depuis la loi Macron de 2016, une procédure simplifiée permet également de faire appel directement à un huissier pour les créances de moins de 4 000 €, sans passer par un juge.

Pour résumer

- Avant de signer un contrat ou proposer une facturation, renseignez-vous sur vos clients,

- Prenez le temps de bien rédiger vos conditions générales de ventes,

- Veillez à choisir le bon mode de paiement,

- Mettez en place une méthode rigoureuse de suivi de vos paiements,

- Ne signez pas de nouveaux contrats tant que vous n’avez pas reçu le règlement du client,

- Et surtout, ne tolérez aucun retard de paiement ! Relancez vos clients immédiatement.

La solution Officéo

Il ne faut pas négliger le suivi de votre facturation et de vos impayés. C’est indispensable afin d’éviter de passer par la case recouvrement et garder une bonne relation avec vos clients. Néanmoins, cette tâche administrative demande du temps et de l’énergie. Pour vous décharger de ce temps et pour une meilleure gestion de vos factures, n’hésitez pas à faire appel à un assistant ADV externe. Nos assistants ADV indépendants se chargent du suivi rigoureux de vos états comptables et de la relance de vos factures impayées. Ils peuvent également vous aider pour d’autres démarches, telles que l’archivage, obligatoire dans la conservation des documents.

Officéo répond à vos questions et vous fait bénéficier d’une solution d’externalisation administrative flexible, experte, et à la mise en œuvre rapide.

Les avantages Officéo

Flexibilité totale

- Garanti sans impact sur la masse salariale ;

- 0 contingence sociale, 0 gestion RH ;

- Pas d’engagement de volume horaire ou de durée ;

- Une totale efficacité économique ;

- Sans embauche.

Sourcing premium

- Profils experts< sélectionnés pour votre projet ;

- Immédiatement opérationnels sur site ou à distance ;

- Intervenants qualifiés aux références établies.

Fiabilité

- Remplacement immédiat en cas d’absence ou d’imprévu ;

- Prestation pilotée par Officéo via un Account Manager dédié ;

- Continuité de service garantie.

Rapidité et ubiquité

- Service opérable sous 48H si besoin ;

- Une solution disponible partout en France.

Comment ça marche ?

Conçue pour qu’elle soit experte, moins coûteuse que l’intérim, plus fiable qu’un freelance en direct et plus souple qu’un CDD, notre solution d’assistance administrative s’engage à vous satisfaire en toutes circonstances. Faites-nous confiance, et choisissez à présent de vous recentrer sur ce que vous faites de mieux : votre métier.

Nous qualifions votre demande avec vous et vous présentons la personne adaptée à votre besoin.

Votre assistant vient dans vos locaux ou travaille à distance pour vous.

Vous payez uniquement le temps de travail effectif de votre assistant.

Pas d’engagement de volume horaire ou de durée : c’est vous qui décidez !

Questions fréquentes

-

🧑⚖️ Quel recours pour non-paiement d’une facture ?

Si vous n’avez pas obtenu le paiement d’une facture impayée malgré plusieurs relances, vous pouvez entamer une procédure d’injonction de payer. Mais le créancier doit, au préalable, adresser une mise en demeure au débiteur de l’impayé. Si vous n’avez eu aucune réponse, dans ce cas vous pouvez saisir directement le tribunal compétent.

-

🤔 Comment réagir face à un client qui refuse de payer une facture ?

Refuser de payer une facture malgré de nombreuses relances, peut entamer une procédure judiciaire auprès du tribunal. Ce dernier va rendre une ordonnance d’injonction de payer et la rendra exécutoire. Vous avez la possibilité de recourir à un huissier qui va saisir votre client à votre place pour éviter qu’il soit convoqué devant le tribunal.

-

⏳ Comment relancer un client qui n’a pas payé ?

Il n’existe pas de date précise pour contester une facture mais il est recommandé de le faire dans un délai raisonnable, à savoir une période allant de 6 semaines à 2 mois maximum dès réception de la facture.

Ressources utiles

Des questions sur un sujet ou une étape en particulier concernant les impayés ? Voici des articles utiles pour vous aider :

On se charge de votre administratif.